信息

满帮的中场战事

2021-06-11 14:38:28

货运市场正在迎来变局。

5月28日,满帮集团正式向美国证监会递交了IPO上市申请文件,拟在纽交所挂牌上市,根据招股书披露,满帮2020年全年GTV(平台总交易额)为1738亿元,订单量为7170万单,实现营收25.8亿元,毛利率为49%;2021年第一季度,满帮GTV为515亿元,同比增长108%,营收8.67亿元,同比增长97.7%。

如若按照目前增长趋势计算,满帮GTV有望在2021年跨越2000亿元大关。

就其2020年所披露数据而言,满帮已经是国内最大的货运平台,同时也是全球最大的数字货运平台。满帮2020年的净利润为2.8亿元,实现了扭亏为盈,对比同时期的福佑卡车净利润为-0.79亿元。言下之意,单从盈利能力来说,满帮明显高于对手福佑卡车。

新眸在复盘满帮时发现,它的经营模式的设计仍存在一定的缺憾,集团定位为智能运力平台,以平台、交易、金融服务等多个核心业务布局,意欲打造成全球化的运力平台及运力公司。但据招股书显示,货运经纪服务才是满帮集团的营收支柱,2019-2020年占比高达五成以上,而货运经纪服务说简单点就是做中间商赚差价,满帮想靠目前的营收模式成为全球化智能运力平台似乎有些过于自信。

值得一提的是,去年满帮表示将全力进军同城货运市场,意图寻找新的增长曲线。只是在同城货运这条赛道上,早就盘踞着货拉拉、快狗打车等一批老玩家;同是新兵的滴滴在开启同城货运业务仅半年就实现了10万日订单,实力同样不容小觑。

前有猛虎,后有追兵,满帮想要分一杯羹,难度并不小。基于上述情况,本篇新眸将复盘满帮的发展历程和商业逻辑,并着重探讨公路货运的第二曲线曲线会是什么?

01

走向联合

成立于2017年的满帮集团,是由两家公路干线货运平台运满满和货车帮合并而成。

两家企业诞生的原因,要追溯至当时中国公路货运市场的状况。据相关数据统计,中国拥有全球最大的公路货运市场,2020年达6.2万亿元的物流支出,预计到2025年,这一数值将增加至8.2万亿元,年复合增长率为5.7%。

言下之意,公路货运是一个大市场,但市场内部呈现出的情况是行业高度分散,供货商与货运司机信息不对称,导致供货商货运成本高、货运司机空车率也高,整个行业效率低下。

货车帮与运满满早期的商业设计,正是基于以互联网的方式解决车货匹配的问题。通过平台搭建,连接货车司机与供货商家,在今天看来,是最简单的网络互联模式,除了货车帮和运满满,福佑卡车也是其中一家。在满帮出现之前,国内干线货运市场上,处于货车帮、运满满、福佑卡车三家鼎立的局面。

在城际货运市场发展初期,货车帮和运满满也曾因价格战打的不可开交,激烈竞争之下是双方都需承担过载的压力。于是,在王刚(运满满天使投资人)的撮合下,运满满和货车帮进行合并,成立了现在的满帮集团。

从竞争到联合,无论是此前的滴滴和快的,还是货车帮和运满满,当两家公司模式相近、体量相仿,在发展到一定规模后进行合并,似乎已经成为了一种必然的趋势。然而两家巨头的合并后是否如意味着1+1>2,是值得思考的。

事实上,在利润数据利好的情况下,满帮集团的经营问题也不少。根据企查查数据统计,从合并至今,满帮共受到行政处罚54项,面对严格的市场监管,满帮仍需要思考合规的问题。

02

“流量生意”走不通

搭建一个智力运行的公路货运平台,将货车司机与货运商家通过网络连接起来,赚取中间联通的服务费,是满帮的核心商业逻辑。

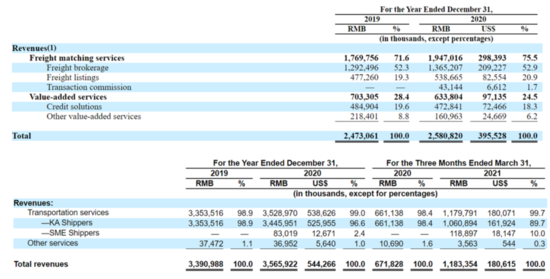

根据招股书上披露的数据来看,满帮目前的营收主要来自于货运匹配的经济收入、会员收入和附加的增值服务。这其中,又以货运匹配的经济收入为核心业务。

图:满帮集团营收构成(来源:公司招股书)

满帮作为货运经纪人,与货物供应商签订货物运输服务与平台服务的合同,与货车司机签订购买运输服务的合同,盈利部分主要来源于供货商交付的金额与付给货车司机之间的差额。

这种模式下,满帮整体的模式轻便,投入成本低、毛利润率大。也就是说,满帮目前做的只是“中间商赚差价”的生意,主要依靠的是大流量带来的规模效益。

截至2020年底,满帮集团的业务已经覆盖全国超过300座城市,线路覆盖超过10万条;平台拥有超过280万卡车司机,约占中国1370万中型、重型卡车司机的20%,超过第二至第五大数字货运平台总和的两倍;2021年3月,满帮平台货主MAU(月活跃用户数)达140万,同期增长63%。

《深层认知》一书中谈到,中国经济的上半场有两大红利,“人头红利”和“流量红利”。在跑马圈地的时代,按人头数钱,谁抢占的客户多谁就挣钱;进入到下半场,随着人口增长率的衰减和流量越来越贵,中国的人口和流量红利已经在消失。从去年开始,在察觉到公域流量已经见顶情况下,互联网电商纷纷转型,尝试搭建自己的私域流量池。

实际上,并非只有互联网电商面临着流量红利见顶的窘境,公路货运平台们也同样。据交通运输部2020年5月发布的一组数据显示,全国运营货车数量由1368万辆降至1088万辆,下降20%,从业人员数量由2100万减少到1800万人。作为拥有更大客户群的满帮,实际上已经触及到了公路干线货运市场的天花板。

身陷流量规模,也使满帮遭遇另一个发展瓶颈,似乎忘却了企业“智能运力平台”的定位。按照目前满帮的商业模式来看,其提供的只是一个信息交换平台,供需两端在平台自行发布信息、达成协议进行交易,并不参与定价、物流监管等环节。

相比之下,福佑卡车在做信息中介生意的同时,也参与到货运产业链的全过程,从定价、路线规划、调度到费用结算,对比竞品福佑的商业模式,满帮的商业化路径似乎已经背离,依靠规模拉动营收增长,技术几乎只在连通货主与车主之间发挥过作用,“智力”一词显得无力。

换句话说,上市后的满帮能否提升自身平台的数字化水平,给予货运市场更多的“智力”支持,将直接影响到它在二级市场的想象空间。

03

寻找第二增长曲线

商业运转是反熵增的过程。

满帮不是没有意识到城际货运的发展已经进入到瓶颈期,早在上市之前,它就开始布局同城货运,探索新的增长模式。2020年8月,满帮收购了同城货运领域的省省回头车,在11月又改名为“运满满”,开展同城货运业务的竞争。

但回过头来看,相对于其它竞品,满帮的同城货运业务始终不温不火。

在同城货运这条赛道上,货拉拉、快狗打车等一批抢先入局的老玩家,已经在某种程度上主导着行业的发展。相较于打车或外卖行业,同城货运(或者称之为搬家公司)明显是一个低频服务,用户往往是产生了搬家的需求才会去寻找相关的同城货运企业。这意味着用户对于同城货运企业并不熟悉,对于企业来说,品牌知名度就是竞争力。

在这方面,货拉拉做的就比较出色。

它在深耕同城货运数年之后,也开始将视线瞄向了城际货运市场。除了旗下已经拥有的6.8米、7.6米等车型,2020年11月货拉拉推出了13米大货车,终极目的已昭然若揭,这也直接造成满帮进军同城货运领域乏力,反倒被货拉拉在自家地盘反将一军。

不止有老玩家带来的先手压力,在2020年新入局的一批玩家中,满帮存在感依然薄弱。

去年入局同城货运的滴滴货运,在运营策略上继续沿用滴滴打车的打法,以“红包补贴”作为入场券,在去年双节期间,派发一亿元补贴供需两端;营销端配合大规模广告投放,企图一入场就抢占被货拉拉们带走的用户市场教育。

后来的事实也证明,滴滴的策略也确实是奏效的,截至2020年9月,滴滴的日单量已经突破了10万单。

就在去年,顺丰、通达系也先后战略投入建立同城事业部,同时加码即时配送,从快递和即配两个领域进行竞争挤压。京东在推出货运交易app“京驿货车”后,也于去年正式上线,业务包括城际配送和同城配送。

新的势力入局,使得同城货运的行业竞争变得更加激烈。目前摆在满帮面前的,一方面是如何挡住福佑卡车的突围,守住城际运输行业内龙头的位置;另一方面,是继续开拓同城运输等新业务,并挽救可能会陷入停滞或倒退的货运匹配业务。

可以预见的是,满帮还需要更多新故事。

注:本文章转自电子商务网,转载目的在于传递更多信息,并不代表本网对其真实性负责。如涉及作品内容、版权和其它问题,请在30日内与本网联系,我们将在第一时间删除内容。